最新動態

藝人工作室開立之發票,能否當作影視製作方抵扣營業稅之憑證?──以最高行政法院110年度上字第525號判決為例

過去討論藝人開設工作室,聚焦於節稅層面,探討可不可以透過藝人設立工作室,將藝人個人所得轉換為營利事業所得,以申報營利事業所得稅。

期刊發表》款項是勞務報酬之給付,還是不法盜領,如何認定事實?──以臺北高等行政法院 111 年度訴字第 1004 號判決為例

如果款項遭到盜領,這樣還需要繳稅嗎?依照我國所得稅法的規定,公司在給付勞務報酬時,就必須扣繳 5 %的稅額,但如果公司主張勞務報酬是遭盜領,且以此主張無須繳納稅款,則稅捐稽核機關該如何處理?若是...

期刊發表》扶養父母免稅額申報爭議,該如何判斷主要照顧者──以臺北高等行政法院112年度簡上字第9號行政判決為例

我國現行免稅制度,扶養父母免稅額是採主要扶養者單獨申報為原則,除非扶養者之間可以達成協議,或是扶養者的扶養程度相同無法區分,扶養免稅額才可能例外得以平均共享。而在發生申報爭議時,法院或是稽徵機關...

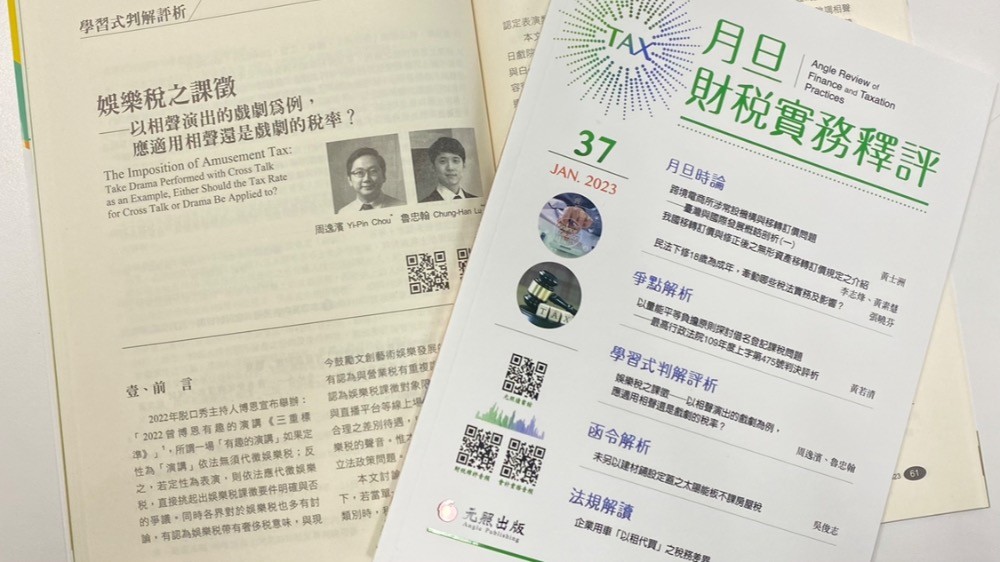

期刊發表》月旦財稅實務釋評: 娛樂稅之課徵-以相聲演出的戲劇為例,應適用相聲還是戲劇的稅率?

我國現行娛樂稅制度,是依表演型態的不同,分別適用不同的稅率,而當一場表演內所包含的表演型態分別適用不同稅率時,稅捐稽徵機關該如何認定表演類別與對應的課徵稅率?本文以相聲瓦舍於107年在台南今日戲...

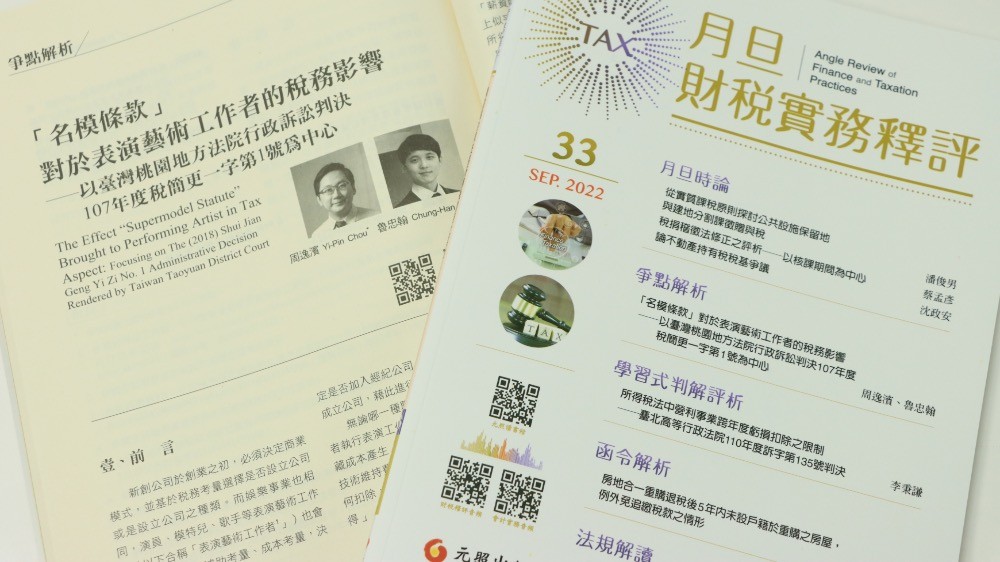

期刊發表》月旦財稅實務釋評- 「名模條款」 對於表演藝術工作者的稅務影響 —以桃園地方法院行政訴訟判決 107年度稅簡更一字第1號為中心

本文將以標題之判決簡要介紹「名模條款」制定之歷程,以及可認列扣抵之範圍,進一步說明「薪資所得」與「執行業務所得」之差異,以作為表演藝術工作者決定營業模式之參考。

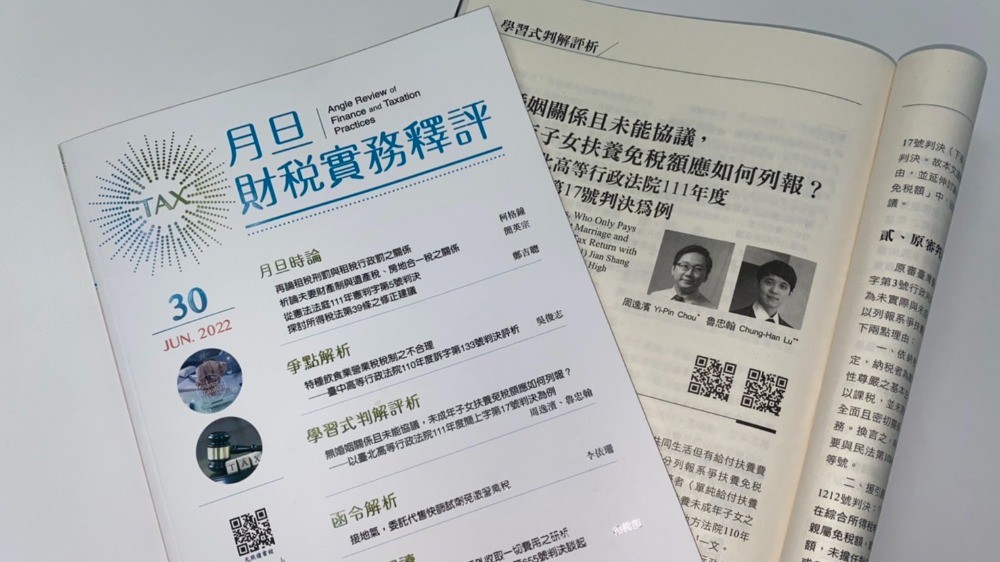

期刊發表》月旦財稅實務釋評- 無婚姻關係且未能協議,未成年子女扶養免稅額應如何列報?──以臺北高等行政法院111年度簡上字第17號判決為例

本文以臺北高等行政法院111年度簡上字第17號判決開展,依高等行政法院多數見解,子女免稅額之目的在於以稅捐之減輕使父母對子女盡其法定扶養義務,而單純給付扶養費用之一方,不得申報免稅額。討論上開見...

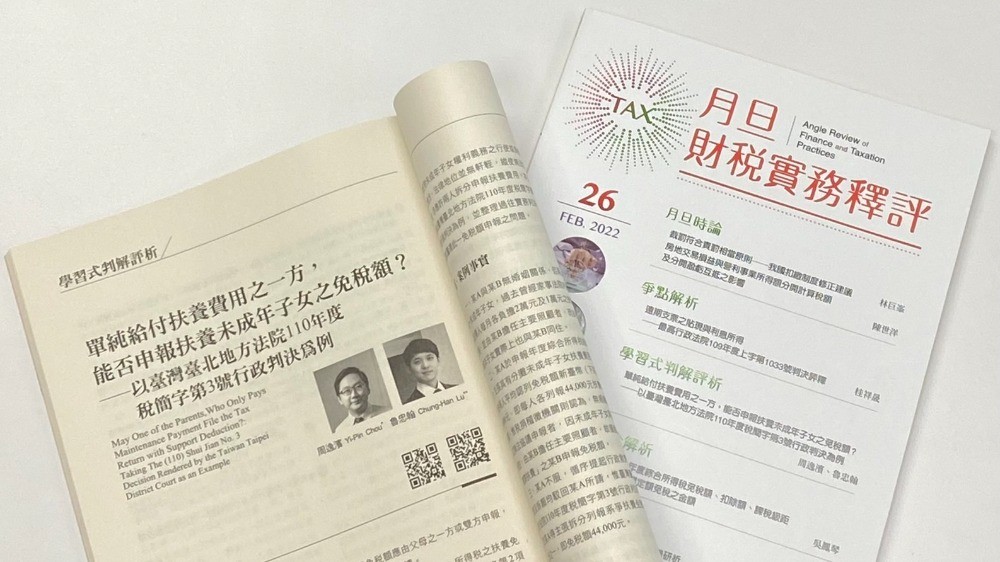

期刊發表》月旦財稅實務釋評- 單純給付扶養費用之一方, 能否申報扶養未成年子女之免稅額?以臺灣臺北地方法院110年度稅簡字第3號行政判決為例

本文以臺灣臺北地方法院110年度稅簡字第3號行政判決開展,探討關於單純給付扶養費用之一方,能否申報扶養未成年子女之免稅額之問題

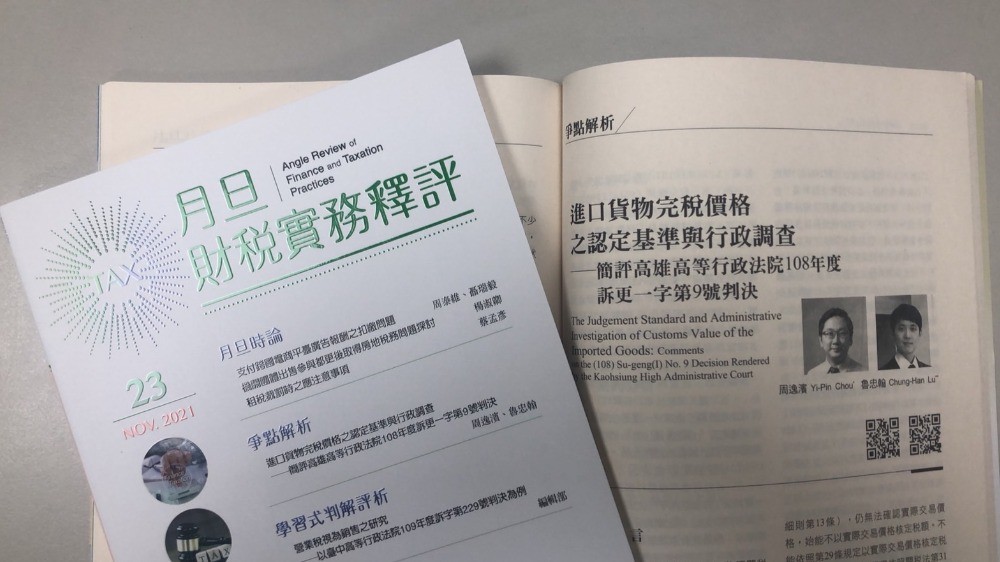

期刊發表》月旦財稅實務釋評-進口貨物完稅價格之認定基準與行政調查—簡評高雄高等行政法院108年度訴更一字第9號判決

本文以「最高行政法院108年度判字第221號判決」與「高雄高等行政法院108年度訴更一字第9號判決」進行評析,探討進口貨物完稅價格之認定基準與行政調查

期刊發表》月旦財稅實務釋評-員工認股溢價差額之「其他所得」核課─已涉及產創條例第19條之1規定之情形為討論

本文以臺北高等行政法院109年度簡上字第111號行政判決為例,探討當員工以低於市價之價格認購之公司新股時,其所得稅應如何課徵? 文中以案件事實為主軸,提出其三項爭點,進而引用相關法條及函釋為案例...

期刊發表》月旦財稅實務釋評-一人公司應課稅贈與之舉證責任─以最高行政法院109年度判字第638號行政判決為例

依照稅捐稽徵法§12-1IV之規定,稅捐稽徵機關就課稅事實成就之要件,負有客觀舉證責任。倘若事實仍陷於真偽不明狀態,不利益應由稅捐稽徵機關承擔。本文將以最高行政法院109年度判字第638號判決之...

期刊發表》月旦財稅實務釋評-買賣契約解除時特銷稅持有期間之判斷─以最高行政法院109年度判字第449號行政判決為例

本文將透過最高行政法院109年度判字第449號行政判決為例,分析本件判決之爭點及法院見解,比較「合意解除契約」與「法定解除權行使」之區分實益,文末再分析此判決對於兩稅合一之影響。

期刊發表》月旦財稅實務釋評-關於房屋稅自住與非自住房屋之認定─以最高行政法院109年度判字第331號行政判決評析

本文擬透過法律解釋之角度,先討論母法「自住」及子法「實際居住使用」之具體內涵;進而探討最高行政法院109年度判字第331號判決之案例事實「納稅義務人主觀上欠缺囤房意思,且名下僅擁有一間房屋房屋,...